PART3 第2回目

免税事業者が課税事業者になるためのポイント②

~お客さんからインボイスを求められる?~

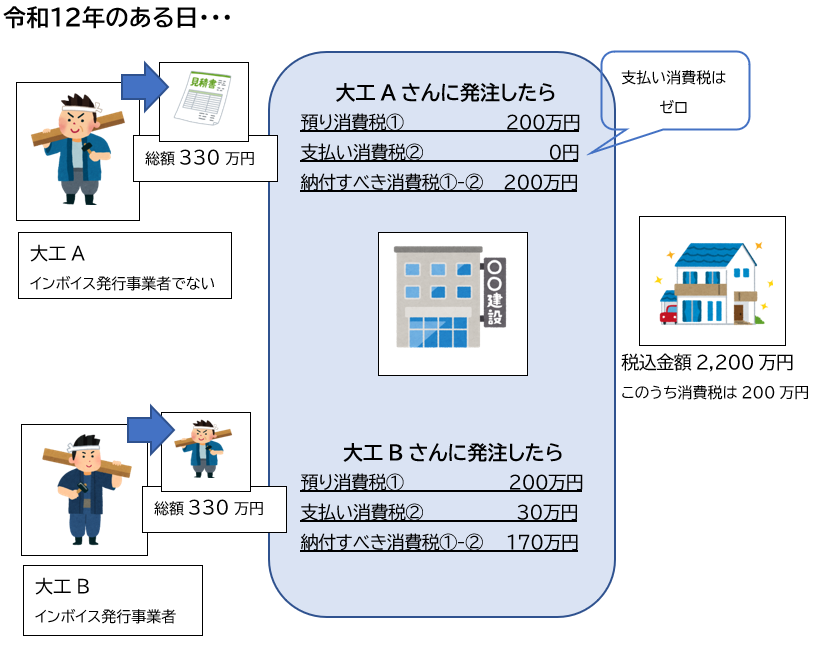

前回見た大工Aさんと大工Bさんを例に、少し未来のシミュレーションをしましょう。

インボイス制度もすっかり定着した令和12年のある日、元請けの建設会社が新築の住宅を2,200万円(税込)で請け負って、大工Aさんと大工Bさんに見積もりを依頼しました。

インボイス制度もすっかり定着した令和12年のある日、元請けの建設会社が新築の住宅を2,200万円(税込)で請け負って、大工Aさんと大工Bさんに見積もりを依頼しました。

インボイス発行事業者ではない大工Aさんからの見積金額が330万円、インボイス発行事業者の大工Bさんからの見積金額も330万円でした。なお、大工Bさんからの見積りは、消費税も含めた金額です。

建設会社は、仮に、ほかの販売も仕入れもないとすると、大工Aさんに発注した場合は支払った消費税がないので、納税額は200万円。大工Bさんに発注した場合は消費税を30万円支払っているので、預り消費税200万円から差し引いて(仕入税額控除)、納税額は170万円になります。

大工さんに発注する元請け会社の立場としては、品質が同じで、支払金額も同じならば、仕入税額控除ができるインボイス発行事業者(大工Bさん)に発注する可能性が高くなります。

建設会社は、仮に、ほかの販売も仕入れもないとすると、大工Aさんに発注した場合は支払った消費税がないので、納税額は200万円。大工Bさんに発注した場合は消費税を30万円支払っているので、預り消費税200万円から差し引いて(仕入税額控除)、納税額は170万円になります。

大工さんに発注する元請け会社の立場としては、品質が同じで、支払金額も同じならば、仕入税額控除ができるインボイス発行事業者(大工Bさん)に発注する可能性が高くなります。

今度は、子ども向け体操教室の主宰者のケースを考えてみましょう。

お客さんは教室に通う子どもと、その保護者になります。子どもも保護者も事業者ではないので、インボイスの発行までは必要ありません。

このためこの主宰者は、インボイス発行事業者にならなくてもよさそうです。

お客さんは教室に通う子どもと、その保護者になります。子どもも保護者も事業者ではないので、インボイスの発行までは必要ありません。

このためこの主宰者は、インボイス発行事業者にならなくてもよさそうです。

次回は・・・

インボイス発行事業者に登録していない事業者からの仕入れについての経過措置を解説します!

※記載内容は、令和5年6月1日現在の法令に基づいています。

また、このウェブサイトで使用される「消費税」という用語には、消費税および地方消費税が含まれています。

また、このウェブサイトで使用される「消費税」という用語には、消費税および地方消費税が含まれています。