PART1 第6回目

インボイスでなければ仕入れ税額控除ができない!

「インボイスでなければ、仕入税額控除ができない」というルールに変更

令和5年10月1日から始まるインボイス制度では、仕入先からインボイスをもらわなかったり、もらっても紛失してしまったら、仕入れ税額控除は出来ないというルールになります(インボイスの発行・保存が不要なケースなど例外があります)。

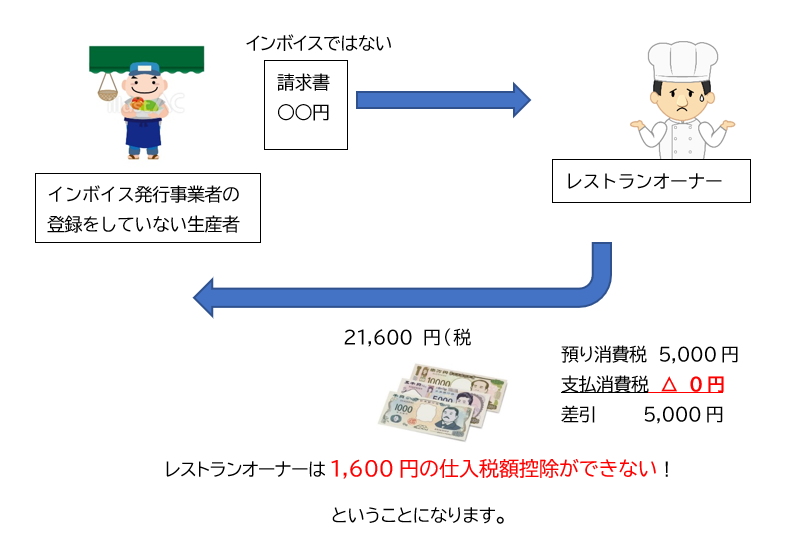

以前図解でご説明したレストランオーナーの場合、生産者からインボイスをもらわなかったら、生産者に支払った消費税(1,600円)を差し引くことができず、5,000円の消費税を納めなければなりません。

以前図解でご説明したレストランオーナーの場合、生産者からインボイスをもらわなかったら、生産者に支払った消費税(1,600円)を差し引くことができず、5,000円の消費税を納めなければなりません。

登録していない事業者からの仕入れはどうなるの?

インボイス発行事業者の登録簿に登録されていない事業者(免税事業者のほか、まだ登録を受けていない課税事業者)も、これまでどおり請求書や領収書の発行は可能です。請求書や領収書がなければ、支払いも経理処理もできなくなってしまいますからね。

しかし、その請求書や領収書は、登録事業者が発行したインボイスではありませんから、買い手は仕入税額控除ができません。結果として消費税の納税額が多くなります。

では、図で確認してみましょう。

しかし、その請求書や領収書は、登録事業者が発行したインボイスではありませんから、買い手は仕入税額控除ができません。結果として消費税の納税額が多くなります。

では、図で確認してみましょう。

インボイス発行事業者の登録は任意です

インボイス発行事業者の登録は、強制ではありません。しかし、買い手側で仕入税額控除できないというのは問題です。商品を買ってもらえなくなるかもしれません。取引継続のためにも、登録すべきかどうか、検討したほうがよさそうです。

インボイスには決まった様式があるの?

インボイスの様式は、法令などで定められていません。ブログの第2回「インボイスに記載が必要なこと」が記載された書類であれば、書類の名称や、手書きか印刷かにかかわらず、インボイスに該当します。

また、今使っている納品書や請求書、請求明細書、領収書、レシートをもとに、必要な事項を加えたり、書き方を変更することでも対応できます。手書きでも適用される消費税率、登録番号を書けば、記載事項の条件を満たし、インボイスとして通用します。

また、今使っている納品書や請求書、請求明細書、領収書、レシートをもとに、必要な事項を加えたり、書き方を変更することでも対応できます。手書きでも適用される消費税率、登録番号を書けば、記載事項の条件を満たし、インボイスとして通用します。

今回のブログは・・・

ここまでとなります。

制度のポイントを押さえて、

きちんと対応できるようにしてください。

制度のポイントを押さえて、

きちんと対応できるようにしてください。

※記載内容は、令和5年6月1日現在の法令に基づいています。

また、このウェブサイトで使用される「消費税」という用語には、消費税および地方消費税が含まれています。

また、このウェブサイトで使用される「消費税」という用語には、消費税および地方消費税が含まれています。